FIRE(早期リタイア)するための1つの方法として「4%ルールの適用」があります。

-

米国株で資産運用していると、資産を4%ずつ取り崩しても資産が枯渇しない。

4%ルールについての詳細解説はこちら

関連記事>>>リタイア後の資産運用。資産運用の出口戦略。4%ルールについて解説

4%ルールは必ず成功するわけではなく、貯めた資産がゼロになる(枯渇する)リスクがあります。

FIREを目指して4%ルールを学んでいると、次のような疑問がありませんか?

- 4%ルールのデメリットや失敗する原因を知りたい

- 4%ルールの成功率を高める方法は?

「4%ルールのために25年分の資産を貯めれば良いんだ!」と短絡的に考えている人は、資産枯渇のリスクが高まってしまいます。

逆に、4%ルールのデメリットや失敗パターンを把握している人は、資産枯渇のリスクを下げる事ができます。

そこで今回は、4%ルールがどのような時に失敗するのか、パターンを2つ紹介します。

そして、成功確率を上げるための対策を4つ紹介していきます。

少しでもリタイア後の生活を盤石にしておきたいという人は、この記事を最後まで見る事をお勧めします。

先に、この記事の結論を記載します。

- 想定していない大きな支出が発生してしまう

- 順序リスクが悪い方に転ぶ

- 4%ルール分とは別に現金を3つに分けて用意しておく

- 4%ルール→3.5%や3%ルールに引き下げる

- 稼ぐ力を維持する

- 高配当株投資を併用する

これらについて、掘り下げて解説していきます。

4%ルールのデメリット

デメリットを紹介する前に、4%ルールについて簡単におさらいしましょう。

- アメリカのトリニティ大学の教授が1926年から1995年の期間を用いてシミュレーション

- 株(S&P500指数に連動する投資信託)と債券(高格付けの社債)に50%ずつ投資した場合でシミュレーション

- この約70年間の様々な期間で30年間運用シミュレーションすると、95%の確率で資産がゼロにならない

- 逆に5%の確率で資産がゼロになる(枯渇する)

それでは4%ルールのデメリットについて4つ、挙げていきます。

4%ルールは未来を確約するものではない

上記のとおり、4%ルールは1926年から1995年の過去の場合でシミュレーションしています。

シミュレーション期間には歴史的な暴落も含まれています(ウォール街大暴落、ニクソン・ショック、ブラックマンデー)

また1995年以降のシミュレーションもあり(~2016年)、その結果もほぼ同じです。

しかしこれらは、あくまで過去のデータです。未来も必ず通用するとは限りません。

もし、これまでの歴史的暴落をはるかに超える事態に遭遇すれば、この4%ルールは成り立たなくなってしまう可能性はあります。

為替リスクがある

上記のとおり、4%ルールは米国株と米国債への投資を前提としてます。

つまり、4%ルールは「リタイア時の米国ドルでの資産額の4%」を取り崩していく事になります。

ですので、リタイア後に生活費に充てられる日本円は、為替の変動によって大きく変わってきてしまうリスクがあります。

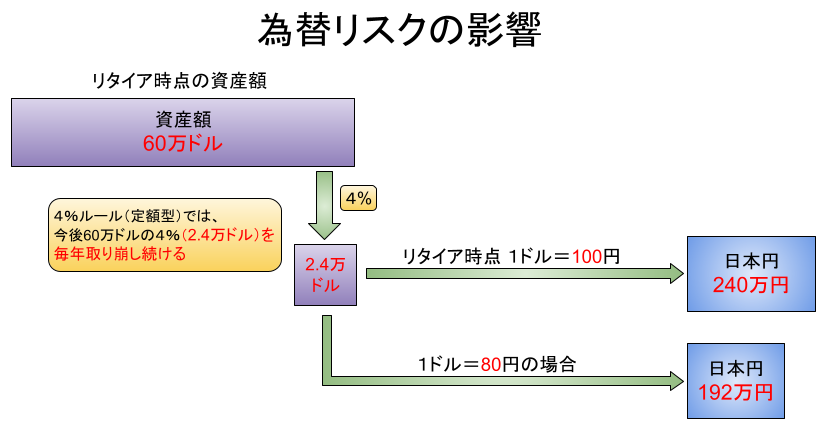

例えばリタイア時のドルでの資産額が60万ドルだったとします。

そして為替レートが1ドル=100円だったとします。

この場合、日本円での資産額は、60万ドル×100円=6,000万円

4%ルールを適応すると、毎年60万ドル×4%=2.4万ドルを取り崩す、という事です。

この2.4万ドルは日本円だと、2.4万ドル×100円=240万円(ひと月当り20万円)という事になります。

もし為替が大きく変動して円高になり、1ドル=80円になったとします。

この場合、2.4万ドル×80円=192万円(ひと月当り16万円)に減少してしまいます。

もちろん逆に円安になれば、使える日本円は増加します。

リーマンショックの時は円高(1ドル87円ほど)となり、米国株価も下がって、もしこの期間に遭遇していたら、かなり痛手であったはずです。

下図は、過去50年間の為替変動の推移チャートです。

今後、円高になるのか円安になるのかは誰にも分かりません。

このような為替リスクにより、4%ルールではリタイア後の生活費が大きく変動する事は覚えておきましょう。

5%の確率で失敗する

そもそもシミュレーションの期間内であっても、5%の確率で失敗します。

さらに、これは「30年間運用した場合」ですので、この取り崩し期間が伸びるほど資産枯渇のリスクは高くなっていきます。

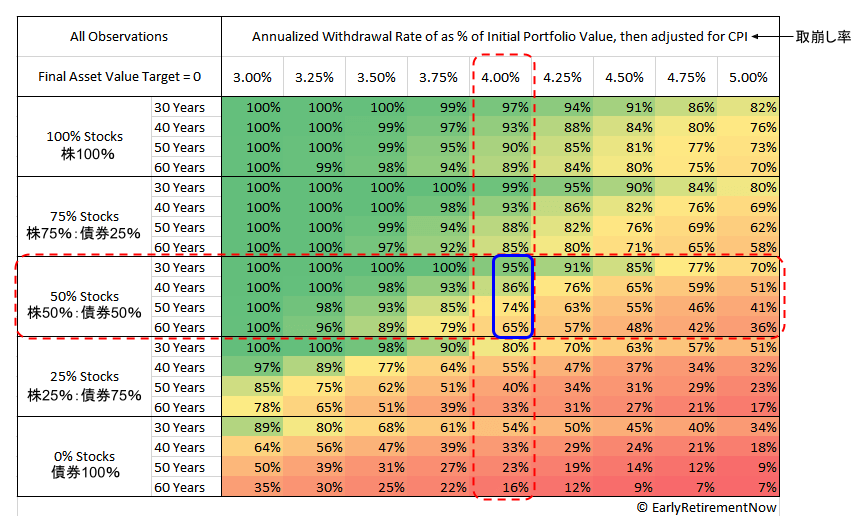

下の図は、外国のFIREブログ「Early Retirement Now」で紹介されている、取り崩し率とFIRE成功率の関係図です。

図をもとに、取り崩し期間と4%ルールが失敗する確率を計算すると、次のようになります。

- 取り崩し期間30年の場合、5%の確率で失敗

- 取り崩し期間40年の場合、14%の確率で失敗

- 取り崩し期間50年の場合、26%の確率で失敗

- 取り崩し期間60年の場合、35%の確率で失敗

将来過ぎて不確定要素が多く、考えるだけ無駄かもしれません。

でもここで理解しておきたい事は、何%か、という具体的な数値よりも、

- 資産が枯渇する確率は一定数ある。

- 期間が長いほど、その確率は上がっていく

これは覚えておきましょう。

理論的には正しくても、人の感情を考慮していない

例えばリタイアして資産を取り崩している最中、暴落により資産が50%減少

これまで貯めた資産が6,000万円だとしたら、3,000万円減少

このような状況下で「4%ルールがあるから大丈夫!」

と、心穏やかに資産を取り崩す事が出来るほど悟りを開いた人がいるでしょうか?

多分、取り崩しが出来ず、そのまま不況が長引けば再度働く選択を取る人が多いのではないでしょうか

さらに最悪なのは、暴落時に「今回の暴落は今までに無い未曾有の暴落だ!」とパニックになり、投資をやめてしまったり、変な行動を起こしてしまいかねません。

実際に資産運用するのは感情のある人間です。

4%ルールは理論的には正しくても、運用する人間の感情は考慮されません。

4%ルールが失敗するパターン2つ

続いて、どのような条件下だと4%ルールが失敗する確率が上がってしまうのか、紹介していきます。

パターン1 想定外の出費が発生

- 大病を患い、多額の治療費が必要になった。

- 交通事故に遭い、多額の治療費が必要になった。

- 交通事故を起こし、多額の損害賠償を請求された。

- 火事など災害で持ち家が損壊した。

- 子が結婚、出産、新築などで、多額の現金が必要になった。

人生、様々な事態が起こり得ます。

年間支出の25年分を貯めて4%ルールに則り取り崩している最中、想定外の出費により大金を現金化しなければならなくなった場合、4%ルールで運用している資産を現金化してしまうと、資産が枯渇する可能性が上がってしまいます。

パターン2 順序リスクが悪い方に転ぶ

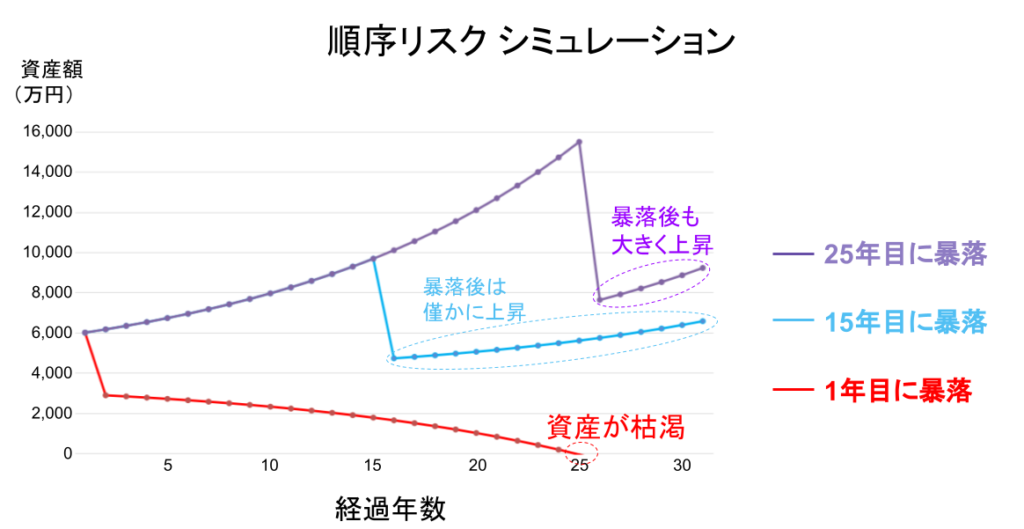

順序リスクとは、トータルの平均利回りが同じであったとしても、暴落のタイミングによって資産の枯渇する確率が大きく変わる、というものです。

判りやすいようにリタイア時の資産を6,000万円としてシミュレーションしてみましょう。

上記シミュレーションは、期間内でのトータルリターンは統一しています。

暴落は50%下落、それ以外の年は一律7%の利回りでシミュレーションしました。

赤色は、リタイアした直後に暴落が来たパターンです。

青色は、リタイアして15年後に暴落したパターンです。

紫色は、リタイアして25年後に暴落が来たパターンです。

結果を見ると、、、

赤色は資産がみるみる減っていき、24年目で資産がマイナス、つまり枯渇してしまいました。

青色では、暴落後も僅かに資産は上昇しています

紫色は、暴落後でも資産の上昇率が高くなっています。

このように、リタイアして4%ルールにより取り崩している期間のうち、暫く経った後よりも取り崩し始めた初期に暴落がきた場合、資産枯渇のリスクが高まる事が判ります。

つまり

ということです。

4%ルールの成功率を上げるための対策4つ

上記のデメリットや失敗するパターンを踏まえて、いかに4%ルールの成功率を上げるか、コツを紹介していきます。

現金を3つに分けて用意しておく

身も蓋も無い話ですが、現金があればどんな事態になっても何とかなります。

ただし、現金と言っても3つに分けて考えます。

生活防衛資金

通常の4%ルールのなかで取り崩した現金。直近1年ほどの生活をするのに必要なお金

不測の出費用の資金

【4%ルールの失敗パターン】で挙げたように、不測の出費を4%ルール内の資産から取り崩しては成功率が激減してしまいます。

不測の事態が起きた時のための現金を、4%ルール分とは別に用意しておくことで、いざその事態になったとしても、4%ルールの中から取り崩さなくて済むため、4%ルールの成功率を維持できます。

どれくらいの額を用意するのかは、自身が入っている保険の状況や考え方次第になります。

暴落時用の生活費資金

【4%ルールの失敗パターン】で挙げたように、リタイア初期に暴落が来ると、資産枯渇リスクが高まります。

逆を言えば、もしリタイア初期に暴落が来ても、4%ルール内から資産を取り崩さなければ、資産枯渇リスクが下がります。

そこで、リタイア初期の暴落に遭遇してしまった場合に備えて、暴落時に資産を4%ルール内の資産から取り崩さずに済むように現金を用意します。

暴落時には、この用意した現金で生活をして暴落時期をしのぎます。

不況は長くても3~5年程度と言われていますから、最大その分の生活資金を別に用意しておけば、より安全度は高まります。

4%ルール→3.5%や3%ルールに引き下げる

当然ですが、取り崩す率を下げればその分、資産枯渇のリスクは下がります。

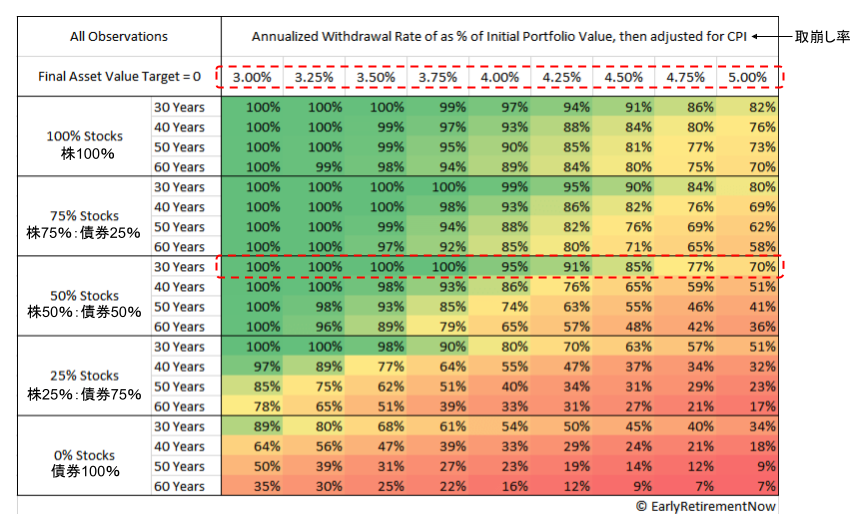

では何パーセントにすればどれくらいリスクが下がるのか、先ほどの 「Early Retirement Now」 の表を見てみます。

これによると、30年運用期間の場合の成功率は

- 取り崩し率4%だと成功率は95%

- 取り崩し率3.75%だと成功率は100%

- 取り崩し率3.50%だと成功率は100%

- 取り崩し率3.25%だと成功率は100%

- 取り崩し率3.00%だと成功率は100%

つまり、取り崩し率を3.75%以下にすれば、過去のデータ上では100%成功する、ということです。

未来は不確定であるため、取り崩し率を下げるほど成功率は更に盤石となります。

このデメリットとしては、当然取り崩し率が下がる分、より多くの資産を貯める必要がある、もしくは資産所得以外からの収入の割合を増やす必要が出てしまいます。

稼ぐ力を錆びさせない

資産所得のみに頼ると、やはり暴落時のリスクもありますし、そのリスクに対する不安も残ります。

でも、一定量の仕事を続けている事で、そのリスクや不安を払拭できます。

暴落時や不況時に仕事の量を一時的に増やすことで、割安になっている資産を取り崩さずに済むことが出来ます。

そうすれば、資産枯渇のリスクは激減します。

完全にリタイアしていると、いざ仕事を再開しようとしても身体的、精神的、そして社会的にも不利な状態で仕事を再開しなければなりません。

そこで、リタイアした後も一定量を働く事で、稼ぐ力を維持する事が出来ます。

完全リタイアする事のデメリットや、一定量働く事についてのメリットについてはこちらの記事を参考にしてください。

関連記事>>>早期リタイアのデメリット5つと、その解決策

高配当株投資を併用する。

4%ルールとはつまり、株価が上がった分を少しずつ現金に変えて生活費に充てる、というスタイルです。

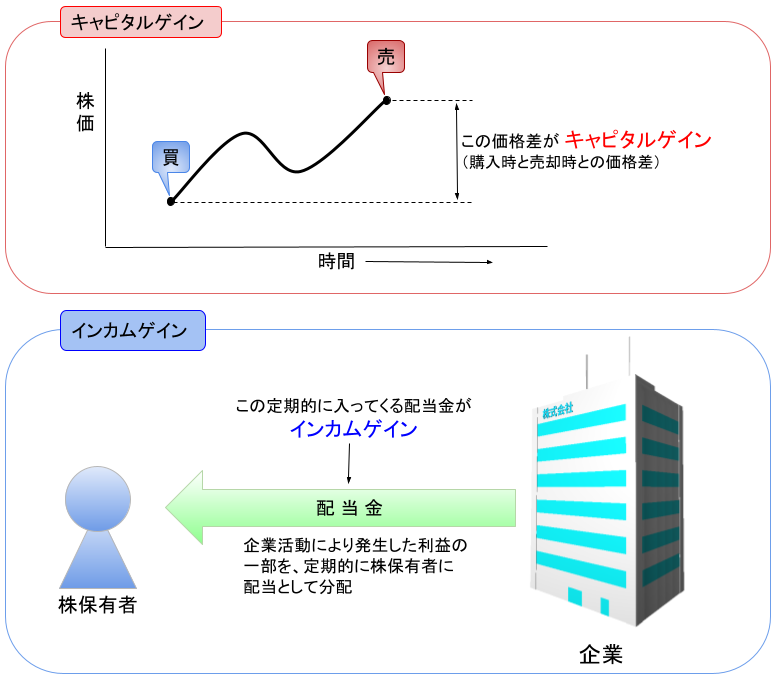

これはキャピタルゲインと呼ばれます。

それに対し、インカムゲインという利益も存在します。

インカムゲインの代表例として、株を保有している事による「配当金」があります。

株の銘柄(企業)によって配当金の有無や配当金額も違いますが、比較的起業してから年数が経ち、成熟している企業の株は配当金を出しやすい傾向にあります。

これら企業の株を分散して複数もつ事で、安定した配当金(インカムゲイン)を得る事ができます。

配当金が多く出る株を選定して購入(投資)するスタイルを高配当株投資と呼びますが、4%ルールと高配当株投資を平行して運用する事で、4%ルールを安定させる、という手法も選択肢の1つです。

僕の場合、つみたてNISAの限度額範囲内で4%ルールのための投資信託を定期購入して、それ以外を高配当株投資、というスタイルを実践しています。

ただし、購入する銘柄やタイミングを自ら調べ、考えて実行する高配当株投資は、S&P500に連動した投資信託を機械的に購入するだけの4%ルールに比べ、難易度が高いです。

これから投資を始める場合には、高配当株投資は「こういう4%ルールの安定のさせ方もあるんだ」くらいの認識で良いかと思います。

注意点 4%ルールの中に、高配当株投資を混ぜてはいけない

ここで勘違いしてはいけないのは、高配当株投資として購入した株や投資信託は、4%ルールと同じように4%ずつ取り崩してはいけません。

高配当株投資は、それ自体の株価が上がろうが下がろうが、保有し続けてそこから生み出される配当金のみを生活費に充てていく、というスタイルです。

4%ルールが成り立つのはこれまで説明してきているとおり、

というのが前提です。

これに、まったく違う要素の高配当株も混ぜて4%ずつ取り崩すと、「ルール適用外」となり、この法則は成り立たなくなってしまいます。

あくまで、「4%ルールからの取り崩し分」+「高配当株投資による配当金」で生活費を賄う、という考え方ですので、絶対に混ぜないようにしてください!

混ぜるな危険、です。

まとめ

以上、4%ルールのデメリット、失敗パターン、そして成功率を上げるための対策を紹介しました。

これら対策を全て実行出来れば、4%ルールの成功率は限りなく100%に近づける事が出来ます。

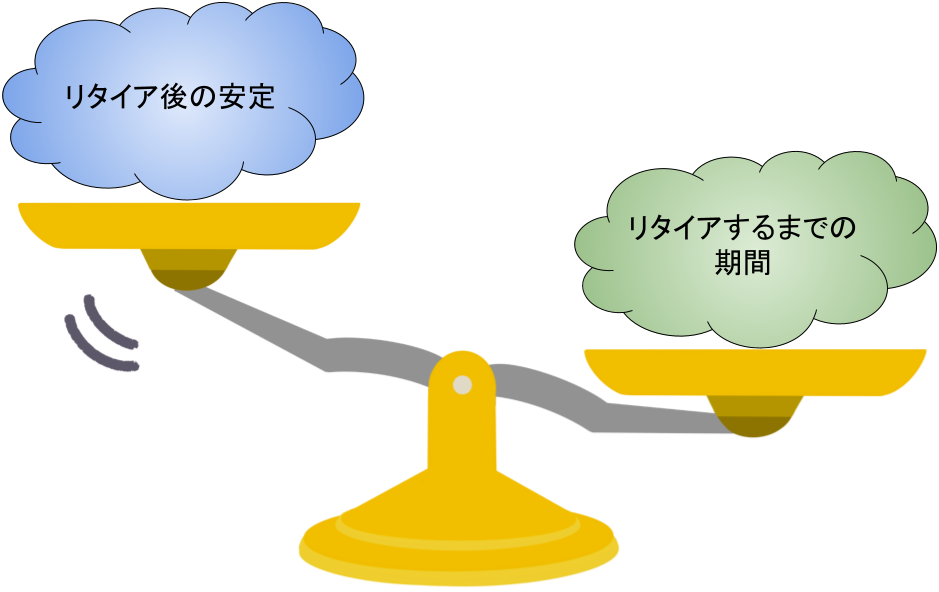

ただし、これら対策の多くは結局、その分貯めなくてはならない資産が増えるという事です。

その分リタイアまでの期間も長くなってしまいます。

結局のところ

- リタイア後の金銭的な安定

- FIRE(早期リタイア)までの期間

コメント